Le Crédit Impôt Recherche

Le Crédit Impôt Recherche (CIR) a pour objectif d’améliorer l’innovation et la compétitivité des entreprises, sans restriction de taille ou de secteur. Grâce à ce crédit d’impôt, les entreprises peuvent engager des dépenses en matière de Recherche & Développement (recherche fondamentale, recherche appliquée, développement expérimental). Il permet une déduction d’impôt de ces dépenses selon le montant des investissements et sous certaines conditions.

Qu'est-ce-que le Crédit Impôt Recherche ?

Le Crédit Impôt Recherche (CIR) a pour objectif d’améliorer l’innovation et la compétitivité des entreprises, sans restriction de taille ou de secteur. Grâce à ce crédit d’impôt, les entreprises peuvent engager des dépenses en matière de Recherche & Développement (recherche fondamentale, recherche appliquée, développement expérimental). Il permet une déduction d’impôt de ces dépenses selon le montant des investissements et sous certaines conditions.

Si les dépenses de recherches sont inférieures à 100 000 000€, alors le taux sera de 30% (ou 50 % dans les départements d’outre-mer et Corse). Si les dépenses de recherches s’élèvent au-delà de 100 000 000€, alors le taux sera de 5%

Pour être éligible au CIR, il faut être soumis à l’impôt sur les sociétés ou à l’impôt sur le revenu dans la catégorie des Bénéfices Industriels et Commerciaux (BIC), être imposé au régime du bénéfice réel, peu importe le statut.

Quels sont les critères d’éligibilité ?

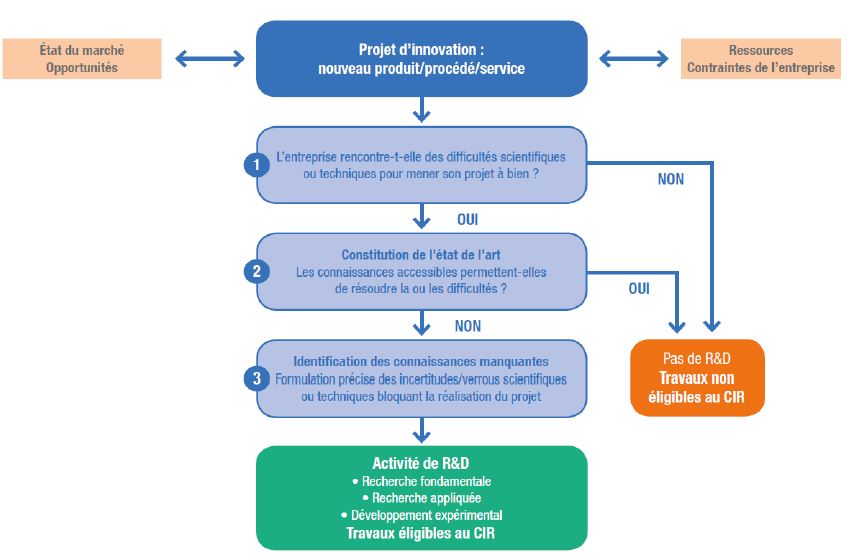

Démarche générale d’identification des activités de R&D et d’éligibilité au CIR (Source Guide du CIR 2017)

L’entreprise industrielle, commerciale, artisanale et agricole, quel que soit le statut juridique, est éligible au CIR. Elle doit être soumise à l’impôt sur les sociétés ou à l’impôt sur le revenu dans la catégorie des BIC et être imposée au régime du bénéfice réel, peu importe le statut.

Une entreprise de moins de 250 salariés qui réalise un chiffre d’affaires annuel inférieur à 50 000 000 € ou dont le bilan total est inférieur à 43 000 000 € peut avoir droit au CIR. Il faudra qu’elle engage des dépenses d’innovation portant sur des activités de conception de prototype ou d’installation pilote de nouveaux produits pour pouvoir en bénéficier.

De plus, pour être éligible au CIR, les dépenses doivent correspondre à des opérations de recherche localisées au sein de l’Espace économique européen (EEE), sauf pour les dépenses de veille technologique et de défense des brevets.

Quelles dépenses sont éligibles ?

- Dotations aux amortissements des biens et bâtiments affectées à la recherche

- Dépenses de personnel concernant les chercheurs et techniciens de recherche (le salaire des jeunes docteurs est pris en compte pour le double de son montant pendant 2 ans après leur embauche en CDI)

- Rémunérations supplémentaires des salariés auteurs d’une invention

- Dépenses de fonctionnement, fixées forfaitairement à 75 % des dotations aux amortissements et 43 % des dépenses de personnel (200 % pour les dépenses concernant les jeunes docteurs)

- Dépenses de recherche confiées à des organismes agréés par le ministère de la recherche (limitées à 3 fois le montant total des autres dépenses de recherche ouvrant droit au crédit d’impôt)

- Frais de brevets

- Dépenses de normalisation des produits de l’entreprise (pour 50 % du montant)

- Dépenses de veille technologique (60 000 € par an maximum)

- Dépenses de nouvelles collections dans le secteur textile-habillement

Pour faire simple, avec le CIR, 4 postes principaux de dépenses sont à prendre en compte : les salaires du personnel en charge des travaux de R&D, les dépenses de R&D externalisées, les frais de propriété industrielle et les dotations aux amortissements.

Comment s’assurer de l’éligibilité de votre projet ?

Pour être sûr-e d’être éligible au CIR, vous pouvez demander à l’administration un rescrit fiscal. La réponse est opposable à l’administration, à condition que votre situation ne change pas et que vos déclarations soient exactes.

Le délai de réponse de l’administration à une demande de CIR est de 3 mois. Si vous avez le droit au crédit d’impôt recherche, dans ce cas il faut remplir le formulaire 2069-A-SD et l’envoyer à votre service des impôts des entreprises en même temps que le relevé de solde n°2572 (pour les entreprises soumises à l’impôt sur les sociétés) ou avec la déclaration de résultat (pour les entreprises soumises à l’impôt sur le revenu).

Comment récupérer son crédit d’impôt recherche ?

Imaginons que le crédit d’impôt est supérieur à l’impôt ou bien que l’entreprise soit déficitaire, dans ce cas le surplus est imputé sur l’impôt à payer des trois années suivantes, si nécessaire il sera restitué à la fin de cette période.

Certaines entreprises peuvent obtenir un remboursement immédiat sous certaines conditions. C’est le cas des entreprises nouvelles, des jeunes entreprises innovantes (JEI), des micros, petites et moyennes entreprises et les entreprises ayant fait l’objet d’une procédure de conciliation ou de sauvegarde, d’un redressement ou d’une liquidation judiciaire.

Pour les modalités de remboursement, les entreprises doivent s’adresser au Service impôt entreprise (SIE) dont elles dépendent.